渋谷区では、これまで給与を2か所以上から受けている人や、給与に加えて給与・公的年金等以外の所得がある人の特別区民税・都民税・森林環境税(以下、「住民税」といいます。)の徴収方法について、普通徴収(ご自身で納付)と特別徴収(給与から差し引いて納付)のいずれによって納税するか意思表示がない場合は、普通徴収にする取扱いをしていましたが、令和8年度の住民税(令和7年中の所得に対する住民税)以降、その取扱いを変更させていただきます。本ページでは、取扱いの変更についての詳細をご案内いたします。

(注)令和7年度の住民税までは従来までの取扱いとなります。

給与を2か所以上から受けている人

令和8年度の住民税以降、2か所以上の勤め先から給与の支払いを受けている場合の給与に対する税額の納付方法については、すべての給与を合算して税額を計算し、給与に係る住民税をすべて主たる給与の事業者(特別徴収義務者)から特別徴収します。

令和7年度まで

確定申告書の第二表「〇住民税に関する事項」の「給与、公的年金等以外の所得に係る住民税の徴収方法」欄において、「特別徴収」/「自分で納付」いずれかを選択可能です。

令和8年度住民税(令和7年分確定申告)以降

確定申告書の第二表「〇住民税に関する事項」の「給与、公的年金等以外の所得に係る住民税の徴収方法」欄にて「自分で納付」を選択した場合でも、副業などの給与から生じる住民税についてはすべて主たる給与の事業者から特別徴収となります。

変更の経緯

令和7年度までは、副業していることを主たる給与の事業者に知られたくないなどの希望により、副業分の給与に対する税額を普通徴収にする取り扱いをしていましたが、以下の理由により、取扱いを変更します。

- 地方税法の規則に則った取扱いにするため

地方税法第321条の3において、「前年中の給与所得に係る所得割額及び均等割額の合算額は、特別徴収の方法によって徴収するものとする」と規定されています。

- 住民税額以外の情報が主たる給与の事業者(特別徴収義務者)に知られることがないため

主たる給与の事業者(特別徴収義務者)には、「特別徴収義務者用」と「納税義務者用」の税額通知書を送付します。「特別徴収義務者用」の税額通知書は、給与から差し引く税額のみが記載され、所得や控除の内訳は記載されません。「納税義務者用」の税額通知書は、所得や控除の内訳が記載されますが、通知書は圧着されており、住民税額以外の情報(総所得金額や控除金額など)を他者に知られることはありません。

給与に加え、給与・公的年金等以外の所得がある人

給与・公的年金等以外の所得に係る税額の徴収方法は、確定申告書第二表の住民税・事業税に関する事項の「給与、公的年金等以外の所得に係る住民税の徴収方法」欄もしくは特別区民税・都民税申告書の「納付方法」欄で希望する納付方法を選択してください。

特別徴収(給与から差し引き)を選択した場合

勤務先の給与から差し引きできる場合は、年税額のすべてが特別徴収となります(65歳以上の方の公的年金等の所得に係る税額を除く)。

勤務先の給与から差し引きできない場合(給与額が少ない・給与の支払いが不定期等)は、普通徴収となります。

普通徴収(自分で納付)を選択した場合

給与からの特別徴収の有無に係わらず、給与・公的年金等以外の所得に係る税額は普通徴収となります。

徴収方法を選択してない場合

令和7年度までは普通徴収としていましたが、令和8年度以降は特別徴収となります。

変更の経緯

- 地方税法および渋谷区特別区税条例に則った取扱い

地方税法第321条の3第2項および渋谷区特別区税条例第32条第2項の規定により、給与以外の所得に係る税額は給与所得に係わる税額に合算して特別徴収の方法によるものとされているため(確定申告書において普通徴収を希望した場合は普通徴収となります。)。

- 住民税額以外の情報が主たる給与の事業者(特別徴収義務者)に知られることがないため

主たる給与の事業者(特別徴収義務者)には、「特別徴収義務者用」と「納税義務者用」の税額通知書を送付します。「特別徴収義務者用」の税額通知書は、給与から差し引く税額のみが記載され、所得や控除の内訳は記載されません。「納税義務者用」の税額通知書は、所得や控除の内訳が記載されますが、通知書は圧着されており、住民税額以外の情報(総所得金額や控除金額など)を他者に知られることはありません。

徴収方法欄について

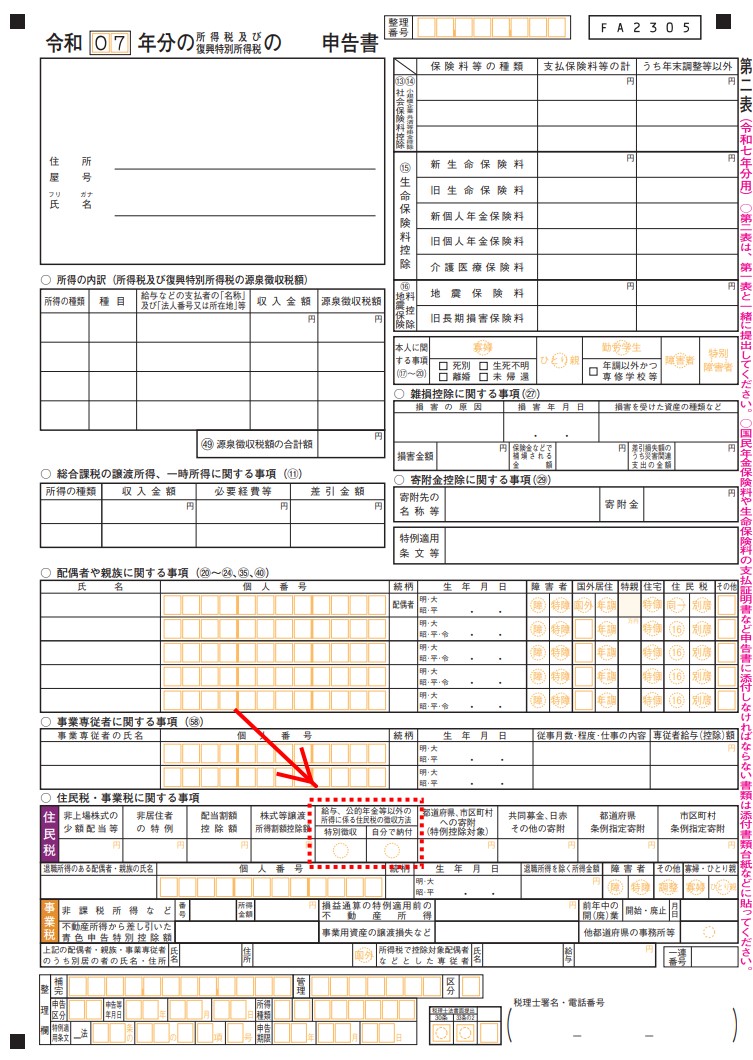

確定申告第二表もしくは特別区民税・都民税申告書において、赤い囲み部分の徴収方法欄をご選択ください。

〈確定申告書の第二表「〇住民税・事業税に関する事項」のイメージ〉

〈特別区民税・都民税申告書の「納税方法」欄のイメージ〉

「自分で納付」を選択していても、特別徴収として通知されるケース

以下に該当する場合は、普通徴収の税額が発生せず、全ての所得および控除が特別徴収の税額通知書に記載されます。

(注)納税義務者(個人)用の通知書は、個人情報保護のため、圧着シート加工した状態で特別徴収対象事業者宛ての通知書に同封しております。そのため、所得や控除の内訳をその事業者に知られることはありません。

(注)特別徴収義務者(事業者)用の税額通知は、給与から差し引く税額のみが記載され所得や控除の内訳は記載されません。

- 給与以外の所得がマイナスの場合

- 給与所得の源泉徴収票に含まれていない所得および控除を確定申告書に記載した場合で、「所得より発生する税額」よりも「控除により差し引かれる税額」の方が大きい場合

例1:所得(雑所得:200,000円)、控除(医療費控除:300,000円)

例2:所得(不動産所得:100,000円)、控除(寄附金(ふるさと納税)控除:50,000円【寄附金控除から算出される住民税寄附金税額控除額30,000円】)

お問い合わせ

税務課課税第一係

電話 | 03-3463-1719 |

|---|---|

FAX | 03-5458-4913 |

お問い合わせ | お問い合わせフォーム(外部サイト) |

- 03-3463-1719

電話

FAX

03-5458-4913

お問い合わせ

税務課課税第二係

電話 | 03-3463-1726 |

|---|---|

FAX | 03-5458-4913 |

お問い合わせ | お問い合わせフォーム(外部サイト) |

- 03-3463-1726

電話

FAX

03-5458-4913

お問い合わせ