地方自治体や特定の団体に寄附した場合、住民税の税額控除を受けることができます。

寄附金税額控除の対象となる寄附先

寄附金税額控除の対象となる寄附先について

1 地方自治体への寄附(ふるさと納税)

ふるさと納税の概要、計算方法、モデルケース、手続きについては、ふるさと納税ポータルサイト(総務省ホームページ)(外部サイト)をご覧ください。あわせて、ふるさと納税の寄附金控除額の計算について(渋谷区税務課)(PDF 1,330KB)もご覧ください。

PDFファイルを見るには、Adobe社から無償配布されている Adobe Reader などのソフトウェアが必要です。 詳しくは、PDFファイルをご覧になるにはを参照してください。

2 東京都共同募金会・日本赤十字社(東京都支部)

詳しくは東京の赤い羽根共同募金(東京都共同募金会ホームページ)(外部サイト)または、寄付について(日本赤十字社 東京都支部)(外部サイト)をご覧ください。

3 東京都が条例で指定する団体への寄附

東京都が条例で指定する団体については、東京都の条例指定寄付金一覧(東京都主税局ホームページ)(外部サイト)をご覧いただくか、東京都主税局課税部課税指導課(電話:03-5388-2969)にお問い合わせください。

4 渋谷区が条例で指定する団体への寄附

渋谷区が条例で指定する団体は以下の4団体です。(東京都の条例でも指定されています。)

- 公益社団法人渋谷区勤労者福祉公社

- 公益財団法人渋谷区文化・芸術振興財団

- 社会福祉法人渋谷区社会福祉事業団

- 社会福祉法人渋谷区社会福祉協議会

控除額

都道府県・区市町村(ふるさと納税)

基本控除額と特例控除額の合計金額

基本控除額

(寄附金額-2,000円)×10%

特例控除額(注)特例控除額は住民税所得割額の20%が上限です。

(寄附金額-2,000円)×(90%-所得税率)

東京都共同募金会・日本赤十字社(東京都支部)

(寄附金額-2,000円)×10%

東京都が条例で指定する団体

(寄附金額-2,000円)×4%

渋谷区が条例で指定する団体

(寄附金額-2,000円)×6%

東京都および渋谷区が条例で指定する団体

(寄附金額-2,000円)×10%

(注)渋谷区が条例で指定しておらず、東京都のみが条例で指定する団体に対する寄附は、都民税からのみ控除します。

寄附金税額控除を受けるための手続き

確定申告をする場合

- 確定申告で、所得税の寄附金控除と住民税の寄附金税額控除の両方を受けることができます。

税務署への所得税の確定申告により寄附金控除を受ける場合は、寄附金の受領証などを添付してください。

- 住民税の寄附金税額控除のみを受けようとする場合は、住民税の申告を行ってください。この場合、所得税の寄附金控除を受けることはできません。

- 確定申告書の作成は国税庁ホームページの「確定申告書の作成コーナー」(国税庁)(外部サイト)が便利です。是非ご利用ください。

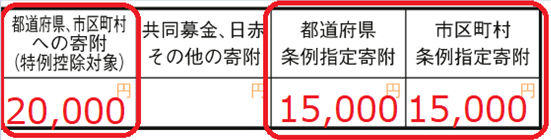

(注)確定申告で、所得税の寄附金控除と住民税の寄附金税額控除を受ける場合は確定申告書の第二表「住民税・事業税に関する事項」の「住民税」欄内にある、「寄附金税額控除」欄の該当箇所に寄附金額を必ず記載してください。この記載がないと、住民税の寄附金税額控除が受けられない場合があります。

確定申告書第二表の記載例

- 都道府県・区市町村への寄附(ふるさと納税):20,000円

- 東京都の条例および渋谷区の条例で指定した寄附金の対象となる「公益社団法人渋谷区勤労者福祉公社」への寄附:15,000円

確定申告書第二表

住民税・事業税に関する事項

ワンストップ特例制度を利用する場合(ふるさと納税)

所得が給与所得のみであるなどの理由で、確定申告や住民税の申告をおこなう必要のない人は、ふるさと納税をおこなう際に寄附先の自治体へ「寄附金税額控除に係る申告特例申請書」を提出することで、確定申告をおこなわなくても寄附金税額控除を受けることができます。(「ワンストップ特例制度」)

- ワンストップ特例制度を利用して寄附金税額控除を受ける際は、寄附をした自治体へ寄附をした年の翌年1月10日までに「寄附金税額控除に係る申告特例申請書」を提出してください。

- 「寄附金税額控除に係る申告特例申請書」を提出した後に住所変更などがあった場合は、寄附をした年の翌年1月10日までに寄附をした自治体へ「寄附金税額控除に係る申告特例申請事項変更届出書」を提出する必要があります。ワンストップ特例制度に関する詳しい手続きについては、寄附をした自治体へお問い合わせください。

ふるさと納税ワンストップ特例が無効となる場合

- 確定申告や住民税申告を行った場合

- 6か所以上の自治体にワンストップ申告特例の申請をした場合

- 申告特例通知書が賦課期日(寄附翌年の1月1日)の住所地と異なる自治体に送付された場合

- 申告不要制度(所得税法第121条)に該当しない場合

(注)確定申告書の作成は国税庁ホームページの「確定申告書の作成コーナー」(国税庁)(外部サイト)が便利です。是非ご利用ください。

(注)ワンストップ特例制度を利用した場合でも、確定申告または住民税の申告をおこなった場合は、ワンストップ特例制度は適用されません。確定申告の内容で住民税が計算されますので、ふるさと納税についても税額控除を受けるためには、ふるさと納税にかかる寄附金も含めて確定申告をする必要があります。

寄附金税額控除額の計算方法

確定申告をした場合

次の基本控除と特例控除の合計額が住民税の所得割から控除されます。

基本控除

[対象団体への寄附金(総所得金額などの30%が限度)-2,000円]×10%(都民税4%、区民税6%)

(注)区が条例で指定しておらず、都のみが条例で指定する団体に対する寄附は、都民税からのみ控除します。

特例控除(ふるさと納税)

[地方自治体への寄附金(総所得金額などの30%が限度)-2,000円]×(90%-X)

(注)特例控除は住民税所得割額の20%を限度とします。

ワンストップ特例制度を利用した場合(ふるさと納税)

次の基本控除と特例控除・申告特例控除の合計額が住民税の所得割から控除されます。

基本控除

[対象団体への寄附金(総所得金額などの30%が限度)-2,000円]×10%(都民税4%、区民税6%)

特例控除

[地方自治体への寄附金(総所得金額などの30%が限度)-2,000円]×(90%-X)

申告特例控除

[特例控除]× X ÷(90%-X)

住民税の総合課税標準額-住民税と所得税の人的控除差 | Xにあてはまる割合 |

|---|---|

~1,950,000円 | 5.105% |

1,950,001円~3,300,000円 | 10.21% |

3,300,001円~6,950,000円 | 20.42% |

6,950,001円~9,000,000円 | 23.483% |

9,000,001円~18,000,000円 | 33.693% |

18,000,001円~40,000,000円 | 40.84% |

40,000,001円~ | 45.945% |

(注)特例控除額は住民税所得割額の20%を上限とします。

(注)ワンストップ特例制度はふるさと納税分のみが対象になります。寄附金税額控除の対象となる寄附先の2~4にあたる寄附先への寄附がある場合は、ふるさと納税分を含めて確定申告する必要があります。

(注)Xは、住民税の総合課税標準額から住民税と所得税の人的控除差を引いた値により、下の表をもとに算出することになります。住民税と所得税の人的控除差は、令和6年度 特別区民税・都民税(住民税)の算出方法(渋谷区税務課)(PDF 826KB)をご覧ください。

ふるさと納税の寄附金上限額の目安について

ふるさと納税(寄附)をおこなった場合に、自己負担額2,000円を除いた全額が控除されるふるさと納税額を試算することができます。

詳しくは、住民税(特別区民税・都民税)の税額試算、申告書作成のページをご覧ください。

- ふるさと納税の控除額や、寄附金上限額の計算方法についてはふるさと納税の寄附金控除額の計算について(渋谷区税務課)(PDF 1,303KB)をご覧ください。

お問い合わせ

税務課課税第一係

電話 | 03-3463-1719 |

|---|---|

FAX | 03-5458-4913 |

お問い合わせ | お問い合わせフォーム(外部サイト) |

- 03-3463-1719

電話

FAX

03-5458-4913

お問い合わせ

税務課課税第二係

電話 | 03-3463-1726 |

|---|---|

FAX | 03-5458-4913 |

お問い合わせ | お問い合わせフォーム(外部サイト) |

- 03-3463-1726

電話

FAX

03-5458-4913

お問い合わせ