令和3年度から適用・改正される特別区民税・都民税(住民税)に関する主な税制改正をお知らせします。

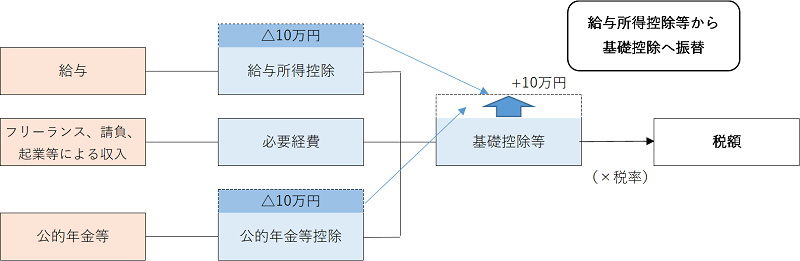

給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、働き方改革を後押しする等の観点から、給与所得控除及び公的年金等控除の控除額を一律10万円引き下げ、所得の種類に関わらず適用される基礎控除の控除額を10万円引き上げます。

(注)給与所得と年金所得の双方を有する人については、片方に係る控除のみが減額されます。

給与所得控除の見直し

勤務関連経費や諸外国の水準と比較し過大との指摘がなされてきた給与所得控除について、「控除額を主要国並みに漸次適正化する」との方針のもと、次のとおり見直しが行われました。

- 給与所得控除額の一律10万円引き下げ

- 給与所得控除の上限額が適用される給与収入額を1,000万円から850万円に引き下げ

- 給与所得控除上限額を220万円から195万円に引き下げ

(注)子育て・介護世帯、障害者のいる世帯に配慮する観点から、23歳未満の扶養親族や特別障害者である扶養親族等を有する者等の負担増が生じないよう所得金額調整控除(後述)を新設します。

収入金額 | 現行 給与所得控除後の金額 | 令和3年度以降 給与所得控除後の金額 |

|---|---|---|

550,999円以下 | 0円 | 0円 |

551,000円~ 650,999円 | 0円 | 収入額-550,000円 |

651,000円~ 1,618,999円 | 収入額-650,000円 | 収入額-550,000円 |

1,619,000円~ 1,619,999円 | 969,000円 | 1,069,000円 |

1,620,000円~ 1,621,999円 | 970,000円 | 1,070,000円 |

1,622,000円~ 1,623,999円 | 972,000円 | 1,072,000円 |

1,624,000円~ 1,627,999円 | 974,000円 | 1,074,000円 |

1,628,000円~ 1,799,999円 | 収入計算額×0.60 (注)収入計算額 収入金額÷4,000円による整数×4,000円 | 収入計算額×0.60+100,000円 (注)収入計算額 収入金額÷4,000円による整数×4,000円 |

1,800,000円~ 3,599,999円 | 収入計算額×0.70-180,000円 (注)収入計算額 収入金額÷4,000円による整数×4,000円 | 収入計算額×0.70-80,000円 (注)収入計算額 収入金額÷4,000円による整数×4,000円 |

3,600,000円~ 6,599,999円 | 収入計算額×0.80-540,000円 (注)収入計算額 収入金額÷4,000円による整数×4,000円 | 収入計算額×0.80-440,000円 (注)収入計算額 収入金額÷4,000円による整数×4,000円 |

6,600,000円~ 8,499,999円 | 収入金額×0.90 -1,200,000円 | 収入金額×0.90 -1,100,000円 |

8,500,000円~ 10,000,000円 | 収入金額×0.90 -1,200,000円 | 収入金額 -1,950,000円 |

10,000,000円超 | 収入金額ー2,200,000円 | 収入金額 -1,950,000円 |

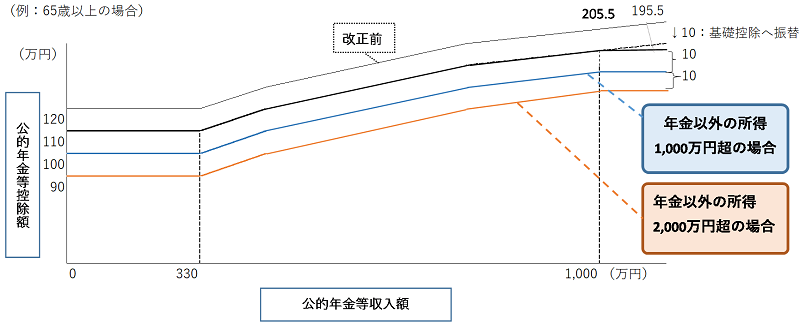

公的年金等控除の見直し

公的年金等控除については給与所得控除とは異なり控除額に上限がなく、高所得の年金所得者に手厚い仕組みであるとの指摘がなされてきました。こうした点を踏まえ、世代内・世代間の公平性を確保する観点から、以下のとおり見直しが行われました。

- 公的年金等控除額の一律10万円引き下げ

- 公的年金等収入が1,000万円を超える場合、控除額の上限を195万5千円とする

- 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下の場合は一律20万円を、2,000万円超の場合は一律30万円を現行の控除額から引き下げ

公的年金所得控除後の金額

- 公的年金等控除が10万円引き下げられました。

- 公的年金等の収入金額が1,000万円以上の控除額に195.5万円の上限が設定されました。

- 公的年金等以外の所得金額が1,000万円を超える場合は次のとおり控除額が引き下げられます。

ア 公的年金等以外の所得金額が1,000万円を超え、2,000万円以下である場合は控除額を10万円減額。

イ 公的年金等以外の所得金額が2,000万円を超える場合は控除額を20万円減額。

65歳以上

改正後計算式(1円未満の端数切捨て)

年金収入金額=(b) | 公的年金等所得の求め方 |

|---|---|

330万円以下 | (b)-110万円 |

330万円超 410万円以下 | (b)×75パーセント-27.5万円 |

410万円超 770万円以下 | (b)×85パーセント-68.5万円 |

770万円超 1,000万円以下 | (b)×95パーセント-145.5万円 |

1,000万円超 | (b)-195.5万円 |

(参考)65歳以上のかた:令和3年度課税(令和2年分所得):昭和31年1月1日以前生まれのかた

改正前計算式(1円未満の端数切捨て)

年金収入金額=(b) | 公的年金等所得の求め方 |

|---|---|

330万円以下 | (b)-120万円 |

330万円超 410万円以下 | (b)×75パーセント-37.5万円 |

410万円超 770万円以下 | (b)×85パーセント-78.5万円 |

770万円超 1,000万円以下 | (b)×95パーセント-155.5万円 |

65歳未満

改正後計算式(1円未満の端数切捨て)

年金収入金額=(b) | 公的年金等所得の求め方 |

|---|---|

330万円以下 | (b)-60万円 |

330万円超 410円以下 | (b)×75パーセント-27.5万円 |

410万円超 770万円以下 | (b)×85パーセント-68.5万円 |

770万円超 1,000万円以下 | (b)×95パーセント-145.5万円 |

1,000万円超 | (b)-195.5万円 |

(参考)65歳未満のかた:令和3年度課税(令和2年分所得):昭和31年1月2日以降生まれのかた

改正前計算式(1円未満の端数切捨て)

年金収入金額=(b) | 公的年金等所得の求め方 |

|---|---|

330万円以下 | (b)-70万円 |

330万円超 410円以下 | (b)×75パーセント-37.5万円 |

410万円超 770万円以下 | (b)×85パーセント-78.5万円 |

770万円超 1,000万円以下 | (b)×95パーセント-155.5万円 |

基礎控除の見直し

働き方改革を後押しする等の観点や高所得者に対する税負担の軽減効果の必要性に対する指摘等から、基礎控除について以下のとおり見直しが行われました。

- 控除額を10万円引き上げ

- 前年の合計所得金額が2,400万円超の者はその前年の合計所得金額に応じて控除額が逓減し、前年の合計所得金額が2,500万円超の者は基礎控除が適用できないものとする

(注)前年の合計所得金額が2,500万円超の者は基礎控除が適用できなくなることに伴い、調整控除を適用しないこととされました。

上記の見直しの結果、基礎控除額は次のとおりとなります。

個人の合計所得金額 | 控除額 |

|---|---|

2,400万円以下 | 43万円 |

2,400万円超2,450万円以下 | 29万円 |

2,450万円超2,500万円以下 | 15万円 |

2,500万円超 | 0円 |

所得金額調整控除の創設

次に該当する場合、給与所得に対して所得金額調整控除が適用されます。

1 給与等の収入金額が850万円を超える者で次のいずれかに該当する場合

・本人が特別障害者に該当する

・年齢23歳未満の扶養親族を有する

・特別障害者である同一生計配偶者もしくは扶養親族を有する

所得金額調整控除=(給与等の収入金額-850万円)×10%

(注)給与等の収入金額が1,000万円超の場合は1,000万円から850万円を控除し、控除限度額は15万円となります。

2 給与所得控除後の給与等の金額(A)及び公的年金等に係る雑所得の金額(B)がある者でAとBの合計額が10万円を超える場合

所得金額調整控除=(A+B)-10万円

(注)最大10万円を給与所得から控除します。

| 対象者 | 要件 | 控除額 |

|---|---|---|---|

1 | 給与等の収入金額が850万円を超える者 | 次のいずれかに該当 ・本人が特別障害者 ・23歳未満の扶養親族を有する ・特別障害者である同一生計配偶者もしくは扶養親族を有する | (給与等の収入金額-850万円)×10% (注)給与等の収入金額が1,000万円超の場合は 1,000万円から850万円を控除、限度額15万円 |

2 | 給与所得控除後の給与等の金額(A)および 公的年金等に係る雑所得の金額(B)がある者 | AとBの合計額が10万円を超える | (A+B)-10万円 (注)最大10万円を給与所得から控除 |

なお、1および2の両方に該当する場合は、1の控除後に2の金額が適用されます。

所得控除等及び非課税措置に係る所得要件等の見直し

給与所得控除及び公的年金等控除から基礎控除への振替に伴い、次のとおり見直しが行われました。

控除・措置名 | 所得要件など |

|---|---|

配偶者控除・扶養控除 | 【同一生計配偶者及び扶養親族の合計所得金額要件】 ・「38万円以下」から「48万円以下」に変更 (注)給与収入換算では103万円以下で変更なし |

配偶者特別控除 | 【配偶者の合計所得金額要件】 ・「38万円超123万円以下」から「48万円超133万円以下」に変更 ・控除額の算定の基礎となる配偶者の合計所得金額の区分をそれぞれ10万円引き上げ (注)給与収入換算では103万円超201万円以下で変更なし |

勤労学生控除 | 【勤労学生の合計所得金額要件】 ・「65万円以下」から「75万円以下」に変更 (注)給与収入換算では130万円以下で変更なし |

障害者、未成年者、ひとり親、寡婦(ひとり親を除く)に対する非課税措置 | 【非課税措置の合計所得要件】 「・125万円以下」から「135万円以下」 (注)給与収入換算では2,043,999円以下で変更なし |

非課税措置 | 【均等割住民税非課税】 ・「合計所得金額≦35万円×(本人+扶養人数)+21万円」から 「合計所得金額≦35万円×(本人+扶養人数)+31万円」に変更 (注)単身者は合計所得金額「35万円以下」から「45万円以下」に変更 |

非課税措置 | 【所得割住民税非課税】 ・「総所得金額等≦35万円×(本人+扶養人数)+32万円」から 「総所得金額等≦35万円×(本人+扶養人数)+42万円」に変更 (注)単身者は総所得金額等「35万円以下」から「45万円以下」に変更 |

家内労働者等の事業所得等の所得計算の特例 | 【必要経費に算入する金額の最低保障額】 ・「65万円」から「55万円」に変更 (注)基礎控除との控除合計額は98万円で変更なし |

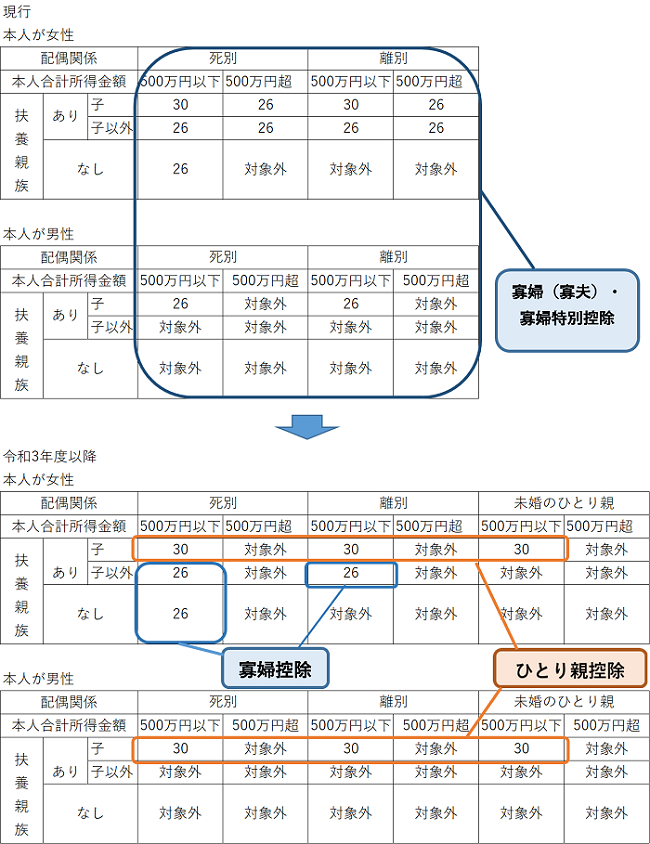

未婚のひとり親に対する税制上の措置及び寡婦・寡夫控除の見直し

「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親との間の不公平」を同時に解消し、すべてのひとり親家庭に対して公平な税制を実現するため、以下のとおり見直しが行われました。

- 前年の合計所得金額が135万円以下のひとり親を個人住民税の非課税措置の対象とする

- 婚姻歴の有無や性別に関わらず、生計を一にする子(前年の総所得金額等の合計額が48万円以下)を有し前年の合計所得金額が500万円以下の単身者(※)について「ひとり親控除」を適用し、総所得金額等から30万円を控除する

(注)住民票の続柄に「夫(未届)」「妻(未届)」の記載のある者は対象外とする

また、寡婦・寡夫控除について次のとおり見直しが行われました。

- ひとり親に該当する者は寡婦に該当しないこととする

- 住民票の続柄に「夫(未届)」「妻(未届)」の記載のある者は対象外とする

- 扶養親族を有する寡婦の要件に、前年の合計所得金額が500万円以下であることを加える

- 寡婦控除の特別加算及び寡夫控除を廃止する

(注)ひとり親以外の寡婦については引き続き寡婦控除26万円が適用されます。

新型コロナウイルス感染症に係る寄附金税額控除の特例

新型コロナウイルス感染症及びそのまん延防止のため、新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律(令和2年法律第25号)第5条第4項に規定する指定行事のうち区長が指定する文化芸術・スポーツイベント(注1)で中止、延期、規模の縮小により生じた入場料金、参加料金等の払戻しを請求する権利の一部または全部を放棄(注2)した場合、その金額(上限金額20万円)は寄附金税額控除の対象となります。

(注1)区長が指定するイベントとは文部科学大臣が指定したすべてのイベントとなります。指定したイベントの詳細は、次のホームページをご確認ください。

(注2)今回控除対象となるのは令和2年2月1日から令和3年1月31日までに開催予定であったイベントの払い戻し請求権を、令和2年2月1日から令和3年12月31日までの間に放棄した場合です。

お問い合わせ

税務課課税第一係

電話 | 03-3463-1719 |

|---|---|

お問い合わせ | お問い合わせフォーム(外部サイト) |

- 03-3463-1719

電話

お問い合わせ

税務課課税第二係

電話 | 03-3463-1726 |

|---|---|

お問い合わせ | お問い合わせフォーム(外部サイト) |

- 03-3463-1726

電話

お問い合わせ